Amazonas

Especialista alerta para texto sobre a Zona Franca de Manaus na Reforma Tributária

Segundo Pedro Neves Marx, as alterações aprovadas para a hipótese de incidência do Imposto Seletivo (IS) não foram as mais adequadas.

Em artigo intitulado ‘Reforma tributária e o desafio da Zona Franca de Manaus’, no site Conjur.com.br, o advogado especialista em Direito Tributário Pedro Neves Marx defende a exclusão do termo “também”, do artigo 92-B, §1º do texto substitutivo aprovado pela Câmara dos Deputados para a reforma tributária.

No artigo, ele diz que um dos maiores desafios da reforma tributária será manter a competitividade da Zona Franca de Manaus (ZFM), ainda que seja alterada toda a estrutura da sistemática de cobrança dos tributos incidentes sobre o consumo.

Pedro Marx cita críticas a e argumentos favoráveis ao modelo criado em 1967. E afirma que “é imperiosa a necessidade de simplificar e unificar o sistema tributário nacional, permitindo a atração de investimentos e destravando a economia do país”.

E compara os textos apresentados pelo relator e o aprovado pela Câmara. Diz que “o artigo 92-B, caput, do texto substitutivo, permite que as leis que venham a instituir o IBS, CBS e IS estabeleçam medidas que visem a garantir tratamento especial à ZFM”. E que “o texto anterior, ainda que permitisse regras excepcionais de alíquotas e de creditamento do IBS e CBS, deixou de definir um parâmetro pré-estabelecido, o que poderia trazer insegurança para o modelo, caso tal proposta tivesse sido aprovada”.

Segundo ele, as alterações aprovadas para a hipótese de incidência do Imposto Seletivo (IS) não foram as mais adequadas. “A sugestão aprovada pela Câmara manteve praticamente a mesma redação, inserindo apenas a palavra ‘também’ no seguinte texto, “para alcançar a produção, comercialização ou importação de bens que também tenham industrialização na Zona Franca de Manaus”, diz.

Ele considera que após a inserção da palavra “também” na sugestão aprovada pela Câmara ficou claro que a intenção do legislador não seria instituir o IS na produção de bens dentro da ZFM, mas sim onerar, com esse tributo, as operações de produção industrial que concorressem com a produção no referido Polo Industrial.

“Perdeu-se, portanto, a oportunidade de se trazer uma vantagem tributária para ZFM, sendo importante para os defensores dessa região que esse texto fosse alterado com a exclusão da palavra “também”, de sorte a permitir a interpretação apresentada acima, qual seja, instituir um IS isento, autorizando aos adquirentes de seus produtos fazer jus a crédito presumido desse tributo”, diz.

Para ele “a proposta mais adequada em defesa da ZFM seria a exclusão do termo “também”, do artigo 92-B, §1º do texto substitutivo, permitindo a outorga de crédito presumido de IS isento para os adquirentes dos produtos industrializados naquela região”.

A íntegra do artigo:

Reforma tributária e o desafio da Zona Franca de Manaus

Por Pedro Neves Marx

Um dos maiores desafios da reforma tributária será manter a competitividade da Zona Franca de Manaus (ZFM), ainda que seja alterada toda a estrutura da sistemática de cobrança dos tributos incidentes sobre o consumo.

Desde sua criação, muitas foram as críticas dirigidas à ZFM, entre elas, a de que 1) a renúncia fiscal para sua manutenção é bastante elevada, 2) a quantidade de empregos por ela gerados não corresponde ao esperado, 3) há baixo impacto sobre o desenvolvimento regional, 4) as empresas e indústrias nela instaladas não realizam a incorporação de novas tecnologias, tampouco são capazes de elevar a produtividade e competitividade do país.

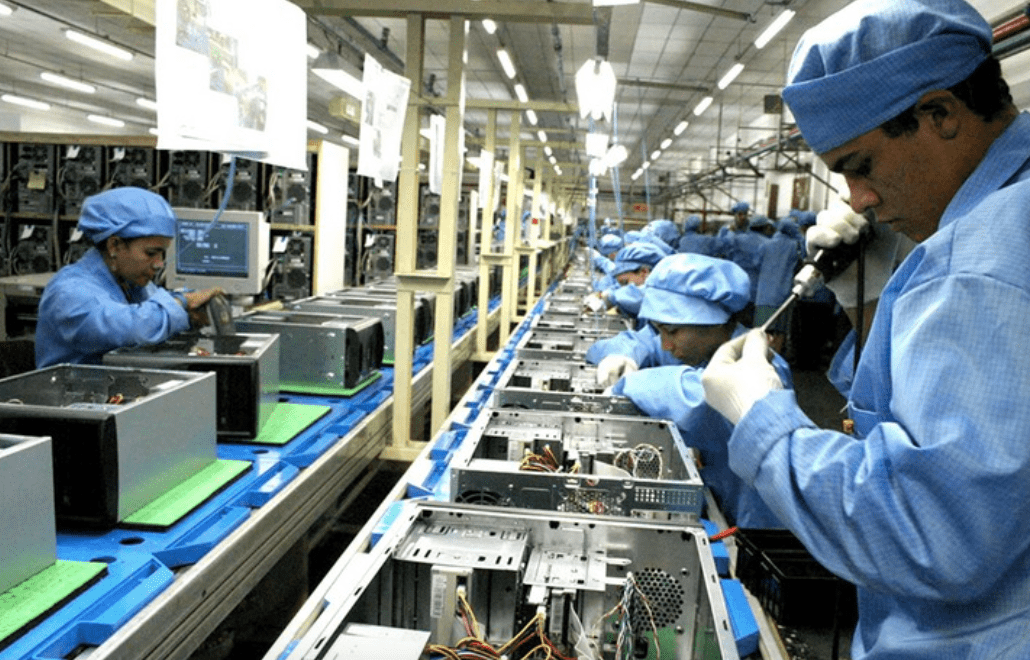

Por tal razão, num primeiro momento, convém demonstrar a importância dos ganhos trazidos por esse modelo de estímulos fiscais da ZFM criado em 1967, que garantiu a soberania nacional sobre a Amazônia, atraindo desenvolvimento socieconômico para região, podendo destacar que:

a) desde 1967, o aumento populacional da cidade de Manaus foi de 1.270%, comparado ao crescimento médio de 50% das demais cidades brasileiras;

b) desde 1970, a renda per capita do estado de São Paulo era sete vezes maior do que a do Amazonas e, atualmente, apenas duas vezes maior;

c) houve redução do desmatamento da Floresta Amazônica, detendo o estado do Amazonas o menor índice de desmatamento, na ordem de 97% da preservação da floresta, beneficiando diretamente o agronegócio brasileiro num cenário internacional, seja pela manutenção do ciclo de chuvas ou pela defesa de pautas ambientais que facilitam negociações internacionais;

d) a preservação da floresta ainda é essencial porque 50% da população indígena encontra-se sediada na Amazônia Legal.

A título de comparação, muito embora a região Sudeste seja a mais desenvolvida do país, em 2023, a renúncia fiscal para os segmentos comercial, agropecuário e industrial foi da ordem de quase R$ 90 milhões, enquanto que a da região norte foi de cerca de R$ 45 bilhões.

Considerando apenas a renúncia fiscal do segmento industrial da região Norte, tem-se o valor de R$ 16.680.237,40, incluindo não apenas a ZFM, mas também as indústrias do Pará, Acre, Tocantins, Rondônia, Roraima e Amapá.

Sob esse aspecto, o conjunto de mecanismos jurídico-tributários da ZFM propiciou a implantação de um polo industrial capaz de gerar desenvolvimento tecnológico, socioeconômico e de preservação ambiental devendo ser mantido em sua totalidade, mesmo com as alterações no sistema tributário nacional.

O sistema de tributação sobre o consumo arruinou-se com o passar do tempo, por decorrência de inúmeras fragmentações, com cada ente federativo possuindo uma regra própria de competência tributária, permitindo incontáveis concessões de incentivos fiscais para os mais variados segmentos da economia, tornando-se um sistema ineficaz, incerto, regressivo e que estimula o contencioso tributário.

Assim, é imperiosa a necessidade de simplificar e unificar o sistema tributário nacional, permitindo a atração de investimentos e destravando a economia do país.

É nesse cenário que o último texto apresentado pela PEC 45-A unificou o ICMS e ISS para criação do Imposto sobre Bens e Serviços (IBS) e as contribuições sociais ao PIS e à Cofins para instituição da Contribuição sobre Bens e Serviços (CBS), além de prever a extinção do Imposto sobre Produtos Industrializados (IPI) em 2033.

Estabeleceu-se, portanto, um sistema dual em que o CBS seria de competência da União e o IBS seria de competência comum dos estados e municípios.

Importantes alterações consistiriam também na unificação das alíquotas aplicadas sobre esses tributos, além da simplificação nas regras de creditamento, em que se adotaria a sistemática da não-cumulatividade plena, estando o direito creditório vinculado ao recolhimento do tributo na etapa anterior.

Outra meta perseguida seria a vedação aos tratamentos tributários diferenciados, não concedendo isenções, incentivos ou benefícios fiscais, ressalvados apenas os regimes especiais de tributação do Simples Nacional e da ZFM.

A proposta apresentada pelo relator (deputado Aguinaldo Ribeiro) para contemplar o conjunto de estímulos fiscais da ZFM foi inserida pelo artigo 2º, da PEC 45-A, que acrescenta o artigo 92-B, caput, do ADCT, cujo teor segue transcrito abaixo:

“Artigo 92-B. As leis instituidoras dos tributos previstos nos arts. 153, VIII, 156-A e 195, V, da Constituição Federal, estabelecerão os mecanismos necessários para manter, em caráter geral, o diferencial competitivo assegurado à Zona Franca de Manaus pelos artigos 40 e 92-A, e às Áreas de Livre Comércio existentes em 31 de maio de 2023, nos níveis estabelecidos pela legislação relativa aos tributos extintos a que se refere o artigo 123, todos deste Ato das Disposições Constitucionais Transitórias.”

No que concerne à defesa da ZFM, a redação anterior previa a fixação de alíquotas e regras de creditamento na não-cumulatividade de IBS e CBS, de maneira a garantir-lhe tratamento tributário diferenciado, além de expressamente excetuar as limitações contidas no artigo 156-A, §1º, X do texto substitutivo.

Consoante se verifica, o dispositivo aprovado pela Câmara dos Deputados contemplou um novo sistema tributário e estabeleceu, basicamente, duas premissas para assegurar o diferencial competitivo da ZFM.

O artigo 92-B, caput, do texto substitutivo, permite que as leis que venham a instituir o IBS, CBS e IS estabeleçam medidas que visem a garantir tratamento especial à ZFM.

O texto anterior, ainda que permitisse regras excepcionais de alíquotas e de creditamento do IBS e CBS, deixou de definir um parâmetro pré-estabelecido, o que poderia trazer insegurança para o modelo, caso tal proposta tivesse sido aprovada.

Comparando as duas propostas, de forma acertada, o texto aprovado pela Câmara dos Deputados estabeleceu um critério específico, trazendo mais estabilidade ao privilégio fiscal concedido à ZFM, ratificando a intenção do constituinte originário de assegurar sua manutenção, com todas suas características, nos termos do artigo 40 do ADCT.

Estabeleceu o texto, demais disso, que os diplomas legislativos instituintes do IBS, CBS e IS deverão definir mecanismos para preservar o diferencial competitivo assegurado à ZFM.

Muito bem posta, portanto, a proposta aprovada pela Câmara dos Deputados porque reiterou a garantia constitucional do artigo 40 do ADCT, transferindo a definição de detalhes para legislação infraconstitucional, trazendo mais segurança jurídica à ZFM.

Não se pode esquecer que a proteção estampada no artigo 40 do ADCT é o principal pilar que guarnece o regime da ZFM, utilizado como fundamento de validade pelas incontáveis decisões do Supremo Tribunal Federal, afastando normas infraconstitucionais que limitavam, mitigavam ou restringiam o conjunto de benefícios fiscais destinados à ZFM.

Nesse ponto, a redação aprovada pela Câmara dos Deputados aprimorou a redação anterior que não previa um parâmetro pré-estabelecido, trazendo incerteza e imprecisão à preservação dos direitos do regime da ZFM, uma vez que a redação anterior poderia se tornar uma medida inócua.

Outras propostas chegaram a prever a concessão de crédito presumido para garantir um diferencial competitivo a este modelo. Ainda assim, caso a legislação ordinária ou complementar encarregue-se de incluir tal disposição, estaria garantido tratamento tributário favorável às operações com a ZFM.

Na eventualidade de a sistemática de tributação posterior à Reforma Tributária suprimir incentivos fiscais anteriormente concedidos, será fundamental que a legislação infraconstitucional a disciplinar o IBS e CBS preveja mecanismos que resguardem o direito das empresas já instaladas na ZFM.

Após a identificação de possível aumento da carga tributária com a reforma tributária, uma excelente alternativa seria prever a concessão de crédito presumido de IBS e/ou CBS, de modo a restabelecer as vantagens anteriores ao advento do novo sistema tributário.

O crédito presumido seria compensável com recolhimentos futuros desses tributos vencidos ou vincendos e que, por sua vez, acaso inexistam valores a serem compensados, deveria ser autorizada sua restituição em espécie.

De outro lado, as alterações aprovadas para a hipótese de incidência do Imposto Seletivo (IS) não foram as mais adequadas.

Isto porque a proposta anterior sugeriu a redação do artigo 92-B, §1º, do texto substitutivo, tentando ampliar a hipótese de incidência do IS “para alcançar a produção, comercialização ou importação de bens que tenham industrialização na Zona Franca de Manaus”.

A sugestão aprovada pela Câmara manteve praticamente a mesma redação, inserindo apenas a palavra “também” no seguinte texto, “para alcançar a produção, comercialização ou importação de bens que também tenham industrialização na Zona Franca de Manaus”.

A redação anterior do artigo 92-B do texto substitutivo permitia a criação de situação excepcional de IS para a “produção de bens que tenham industrialização na Zona Franca de Manaus”. Como se vê, a leitura desse trecho é carregada de obscuridade e ambiguidade, podendo, inclusive, chegar-se a duas interpretações distintas.

A primeira interpretação que se extraía da antiga redação seria a de que o legislador instituiria um fato gerador de IS sobre os produtos industrializados na ZFM.

Mesmo não constando do texto constitucional que o IS seria não-cumulativo, a legislação complementar poderia criar essa sistemática somente para beneficiar operações com a ZFM.

A exegese que poderia auferir proteção adicional à ZFM, isentando o IS da produção de bens industrializados nessa região a fim de conceder crédito presumido aos adquirentes de seus produtos.

Essa medida já ocorre na prática, isto porque as empresas localizadas fora da ZFM que adquirem insumos, matérias-primas e materiais de embalagem de produtos industrializados nessa região podem se creditar de IPI, mesmo que tais operações sejam isentas. Tal possibilidade foi inclusive confirmada no julgamento do Recurso Extraordinário nº 592.891/SP, apreciado sob o rito de repercussão geral.

A utilização desta redação para justificar a criação de IS isento sobre a produção de bens industrializados na ZFM, a fim de se outorgar crédito presumido de IS para os adquirentes de seus produtos, seria uma excelente alternativa para manter a competitividade da região.

Até porque, de acordo com artigo 128 do texto substitutivo o IPI será extinto em 2033 e, a partir de 2027, novos projetos industriais instalados na ZFM não mais gozarão desse benefício fiscal, sendo importante manter-se a regra.

Contudo, após a inserção da palavra “também” na sugestão aprovada pela Câmara ficou claro que a intenção do legislador não seria instituir o IS na produção de bens dentro da ZFM, mas sim onerar, com esse tributo, as operações de produção industrial que concorressem com a produção no referido Polo Industrial.

Perdeu-se, portanto, a oportunidade de se trazer uma vantagem tributária para ZFM, sendo importante para os defensores dessa região que esse texto fosse alterado com a exclusão da palavra “também”, de sorte a permitir a interpretação apresentada acima, qual seja, instituir um IS isento, autorizando aos adquirentes de seus produtos fazer jus a crédito presumido desse tributo.

Antes de discorrer sobre os efeitos dessa medida, convém tecer breves comentários acerca da hipótese de incidência do IS.

O IS substituirá o IPI, mas seu fato imponível será substancialmente diferente do IPI, visto que incidirá apenas sobre produtos que causem danos à saúde ou ao meio-ambiente (artigo 153, VIII do texto substitutivo).

Na prática, o IS terá tributação muito próxima ao que se denomina de tributação sobre o pecado (sin taxes), tendo como finalidade desestimular condutas nocivas à saúde da população, tais como, consumo de cigarros, bebidas alcoolicas e bebidas açucaradas.

Portanto, o IS tem por escopo tributar os produtos danosos à saúde e ao meio-ambiente, mas, de acordo com o texto aprovado pela Câmara, criar-se-á uma nova hipótese de incidência “na produção de bens que também tenham industrialização na Zona Franca de Manaus”.

Todavia, essa redação pode não ser profícua para a ZFM. Para melhor compreensão, convém rememorar o debate travado nos autos da ADI nº 7153/DF.

Essa ação concentrada foi ajuizada pelo Partido Solidariedade com o fim de requerer a declaração de inconstitucionalidade dos Decretos 11.047/22, 11.052/22 e 11.055/22 para reduzir, de forma linear, na ordem de 35%, as alíquotas de IPI de todos produtos industrializados, com pequenas exceções para produtos supérfluos.

A título de esclarecimento, a redução de alíquotas do IPI neutraliza um dos benefícios tributários mais importantes do Polo Industrial de Manaus, porque sua produção local é isenta de IPI, e ainda outorga crédito presumido aos adquirentes de seus produtos (artigos 3º e 9º do Decreto-Lei nº 288/67).

A par disso, o ministro Alexandre de Moraes concedeu medida liminar suspendendo os efeitos destes decretos que reduziam a alíquota do IPI de todos produtos industrializados, de maneira que atingissem apenas os produtos industrializados que não tivessem Processo Produtivo Básico (PPB) aprovado pelo Conselho Administrativo da Superintendência da ZFM (CAS-Suframa).

A discussão traçada nos autos desta ação concentrada assemelha-se bastante com à nova hipótese de incidência do IS, uma vez que visa onerar, com o aumento da carga tributária, operações industriais que não sejam realizadas na ZFM.

Tal medida não parece ser a mais adequada aos interesses da ZFM, porque certamente aumentará o descontentamento com esse modelo pelos demais centros industriais do país.

A alternativa mais razoável, conforme defendido acima, seria dispor de um crédito presumido de IS para empresas que adquirissem produtos industrializados na ZFM, como forma de estimular a produção local.

Demais disso, a instituição do IS para produção industrial fora da ZFM pode resultar em distorções que fogem à razão pela qual esse tributo foi criado, qual seja, a tributação de bens nocivos à saúde e ao meio-ambiente.

Imagine-se, então, o contrassenso que seria tributar a produção de um medicamento contra o câncer ou a industrialização de painéis solares, dentre outras possibilidades, somente para estimular a produção no âmbito da ZFM. Essa exigência tributária afrontaria totalmente o objetivo para o qual o tributo foi instituído.

Por isso, a proposta mais adequada em defesa da ZFM seria a exclusão do termo “também”, do artigo 92-B, §1º do texto substitutivo, permitindo a outorga de crédito presumido de IS isento para os adquirentes dos produtos industrializados naquela região.

• Pedro Neves Marx é advogado, mestrando em Direito Tributário pela Fundação Getúlio Vargas (FGV-SP) e especialista em Direito Tributário pelo Centro de Extensão Universitária (CEU) e em Processo Tributário pelo Instituto Brasileiro de Estudos Tributários (Ibet).

Não deixe de curtir nossa página no Facebook, siga no Instagram e também no X.

Faça um comentário