Amazonas

Câmaras Reunidas do TJAM dão provimento a recurso do Estado para cobrança do ICMS-Difal em 2022

Entendimento é que Lei Complementar n.º 190/2022 não criou tributo novo ou majorou anterior, então submete-se apenas à anterioridade nonagesimal, e não anual.

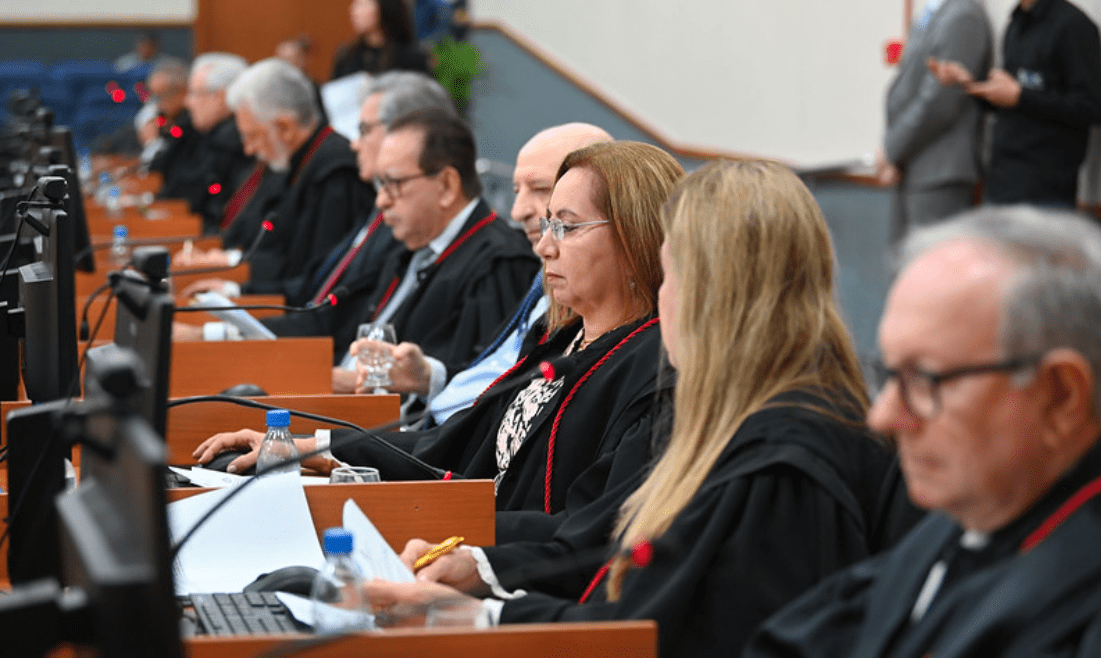

Os desembargadores que compõem as Câmaras Reunidas do Tribunal de Justiça do Amazonas (TJAM) decidiram pelo provimento de recurso do Estado do Amazonas interposto contra sentença da Vara Especializada da Dívida Ativa Estadual que trata da cobrança do Diferencial de Alíquota de Imposto de Circulação de Mercadorias e Serviços (ICMS-Difal) em 2022.

A decisão foi por unanimidade, na sessão de quarta-feira (23/03), na Apelação Cível 0640899-34.2022.8.04.0001, de relatoria da desembargadora Socorro Guedes, para denegar a segurança pretendida pelas empresas impetrantes, permitindo a cobrança do Difal, respeitando-se o prazo nonagesimal a contar a publicação da Lei Complementar 190/2022.

A questão já foi analisada pelo colegiado diversas vezes, cada qual com características próprias e com decisões específicas para cada situação. O tema também tem sido apreciado pelo Supremo Tribunal Federal, para análise da constitucionalidade sobre a cobrança e com definição de tese sobre o assunto.

Nesta apelação, o Estado argumentou que a sentença deveria ser reformada pelo fundamento de que a Lei Complementar 190/2022 não criou ou majorou qualquer tributo, então poderia ser cobrado o Difal no mesmo exercício financeiro da publicação, sem necessidade de observar o princípio da anterioridade anual. E citou que o Supremo Tribunal Federal (STF) proferiu decisão na Ação Direta de Inconstitucionalidade 7066 no mesmo sentido, que o STF não julgou inconstitucionais leis estaduais que criaram o Difal, e que a Lei Complementar Estadual 156/2015 já havia regulamentado a cobrança do mesmo.

Na sessão colegiada, houve sustentação oral por parte das empresas apeladas, que haviam obtido a concessão da segurança em 1.º Grau, pugnando pela manutenção da mesma, devido ao princípio da anterioridade, visto que a lei complementar federal é de 05/01/2022, então só poderia haver a cobrança no exercício seguinte.

Em seu voto, a relatora observou que o trâmite de ações diretas de inconstitucionalidade no STF sobre a cobrança do ICMS-Difal em 2022 não impedem o julgamento de mérito do processo, pois há presunção de constitucionalidade das normas até definição contrária e não há determinação para suspender as ações sobre o tema no país.

A magistrada relatou que a partir da Emenda Constitucional 87/2015, o ICMS incidente sobre circulação interestadual de mercadorias e serviços passou a ser dividido entre os Estados de origem e de destino, competindo a este o valor correspondente à diferença entre a sua alíquota interna e a interestadual (Difal do ICMS).

E observou que o aumento do comércio eletrônico tornou comum a remessa de mercadorias e serviços ao consumidor não contribuinte do imposto localizado em Estado distinto daquele de origem, o que ensejou a edição do Convênio n.º 93/2015, do Conselho Nacional de Política Fazendária (Confaz), para operacionalizar esse regime fiscal de repartição do imposto.

Esse convênio teve cláusulas declaradas inconstitucionais (ADI 5.469), por adentrarem em assunto que exige lei complementar federal; e ainda foi fixada tese sob o Tema 1.093, no sentido de que “a cobrança do diferencial de alíquota alusivo ao ICMS, conforme introduzido pela Emenda Constitucional 87/2015, pressupõe edição de lei complementar veiculando normas gerais”.

Além disso, houve modulação de efeitos quanto a cláusulas (primeira, segunda, terceira e sexta) e leis estaduais para manter a validade da cobrança com base nesses diplomas até o início do ano de 2022, ressalvadas as ações judiciais em curso.

O Congresso Nacional então aprovou em 2021 a Lei Complementar (LC) para regulamentar a EC 87/2015, mas a lei só foi sancionada em 2022, sendo publicada a LC 190/2022 em 05/01/2022, suscitando discussão sobre a anterioridade a ser aplicada.

Segundo a relatora, “a LC 190/2022 não inovou a relação jurídico-tributária a ponto de exigir a observância da anterioridade anual. A alteração foi pontual, não trouxe aumento da carga tributária ou mesmo novo tributo que pudesse surpreender o contribuinte a ponto de justificar, por questão de segurança jurídica, o transcurso de período tão longo para permitir a produção de efeitos”.

Ela destacou em seu voto que o fato gerador é único (circulação interestadual de mercadorias) e o imposto devido sobre a operação também (ICMS), por isso considerou válida a cobrança do Difal ainda no exercício de 2022, pois há amparo na Lei Complementar n.º 190/2022, que se submete apenas à anterioridade nonagesimal.

“A LC 190/2022 não criou tributo novo ou majorou tributo anterior, apenas equalizou a distribuição do ICMS devido em operações interestaduais para compartilhar o resultado da arrecadação entre os estados de destino e de origem da mercadoria, hipótese que já havia sido prevista anteriormente pela EC 87/2015. Estabelecida essa premissa, não é necessário observar a anterioridade do exercício financeiro, sendo aplicável, ainda que por analogia, a compreensão da Súmula Vinculante 50 do STF: ‘Norma legal que altera o prazo de recolhimento de obrigação tributária não se sujeita ao princípio da anterioridade’”, afirmou a relatora.

Não deixe de curtir nossa página no Facebook, siga no Instagram e também no X.

Faça um comentário